|

「不良債権の貸倒れ処理の税務上の取り扱いについて」・・・・・公認会計士・税理士 吉井清信

昨秋から急激に経済環境が悪化している状況下、中小企業にとって、不良債権をいかに迅速に処理し、体力消耗を極力抑えるかの重要性が増しています。そこで、今回は不良債権の早期処理に役立てて頂くよう不良債権の税務上の貸倒損失処理についてご説明致します。

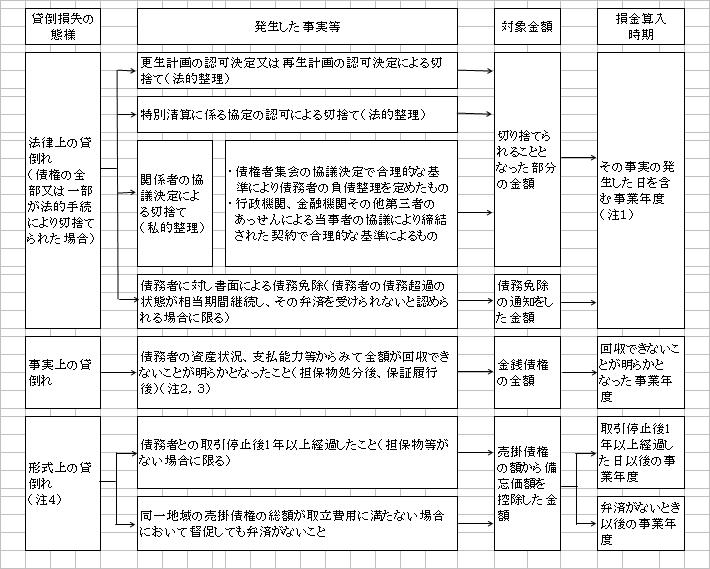

不良債権の処理については、税務上、租税回避の防止、課税の公平性確保の政策的観点から、貸倒損失の事実認定が厳格であり、実務上の判断においても難しい面があるため、下図のように貸倒れの判定に関する一般的な基準が定められています。実際の処理に当たっては、債権が回収不能となった経緯などを踏まえ、下記の注意点を十分に検討しながら、税務上の要件を整えることで、税務調査時の否認を回避して頂きたいと思います。その際、できるだけ客観的な資料を整備しておくことが重要であることをご留意ください。

(注1)法律上の貸倒れの場合、法人がこれを貸倒れとして損金に経理しているか否かを問わず、税務上は損金の額に算入する必要があ

ります。また、債務免除をした場合でも、それが債務者に対する贈与と認められる場合は、寄附金となることもありますので注意が必

要です。

(注2)債務者の次のような事実等が考慮されます。

①債務者の死亡、失踪等の事情により回収の見込みが無い場合

②債務超過の状態が相当期間継続し、事業再開の見通しがなく、回収見込みが無い場合

(注3)事実上の貸倒れについては、担保物があるときは処分した後、保証がある場合これを履行した後でなければ貸倒れとして損金経理

をすることができません。また、法律上の貸倒れと違い、損金の額に算入するためには損金経理が要件とされています。

(注4)形式上の貸倒れの対象はあくまで売掛債権(売掛金、未収請負金等)となります。ただし、不動産取引等単発で行われる取引に係

る売掛債権等についてはこの取扱の適用はありません。また、備忘価額を残さないで売掛債権の全額の貸倒れを計上した場合には、

この規定は適用されないことになりますので注意が必要です。

|